ここから本文です。

更新日:2023年12月19日

税額計算について

住民税(市民税・県民税)の税額は均等割額と所得割額からなります。

住民税(市民税・県民税)額=均等割額+所得割額

住民税の非課税範囲について、詳しくは次のページをご確認ください。

掲載項目

均等割

飯塚市内に住所、家屋敷、事業所などがある方に一律にかかる税金です。

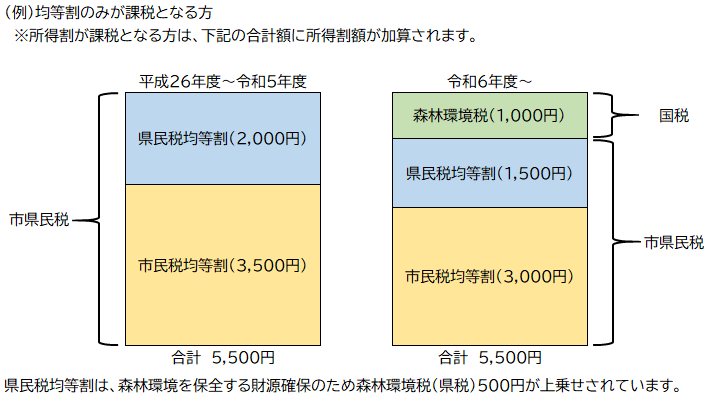

令和6年度より住民税(市・県民税)均等割額は4,500円です。

均等割の特例

平成26年度から令和5年度まで

「東日本大震災からの復興に関し地方公共団体が実施する防災のための施策に必要な財源の確保に係る地方税の臨時特例に関する法律」(平成23年12月2日法律第118号)に定める基本理念に基づき、全国的に、かつ緊急に地方公共団体が実施する防災のための施策に必要な財源を確保するため、平成26年度から令和5年度までの10年間、各年度の市民税・県民税にそれぞれ500円が加算されています。

令和6年度以降

森林整備等に必要な地方財源を安定的に確保する観点から、森林環境税及び森林環境譲与税が創設されました。森林環境税は、令和6年度より市民税・県民税(個人住民税)の均等割の枠組みを用いて、国税として1人年額1,000円を市区町村が賦課徴収することとされており、その税収は、全額が森林環境譲与税として市区町村や都道府県へ譲与されます。なお、東日本大震災臨時特例法に基づく1,000円の加算は令和5年度を以て終了します。

所得割

前年の年間所得に応じて負担額が定まる税金です。

所得割額を計算する場合、前年の所得金額については、原則として、すべての所得(「用語の解説「所得の種類と算出方法」を参照)を合算します。これを「総合課税」といいます。

退職所得、土地・建物や株式等の譲渡所得等、先物取引にかかる雑所得等、および山林所得については、他の所得と分離して課税する特例があり、これを「分離課税」といいます。

所得割額の計算方法

|

所得割=課税所得金額(※)×税率-調整控除額-税額控除額-配当割額控除額-株式等譲渡所得割額控除額

(※)課税所得金額(1,000円未満切捨て)=前年中の所得金額-所得控除 |

総合課税所得の税率

|

税率 |

市民税 |

県民税 |

合計 |

|

6% |

4% |

10% |

分離課税所得の税率

| 所得の種類 | 市民税 | 県民税 | ||

| 短期譲渡所得分 | 一般所得分 | 5.4% | 3.6% | |

| 軽減所得分 (国または地方公共団体に対する譲渡等) |

3% | 2% | ||

| 長期譲渡所得分 | 一般 | 一律 | 3% | 2% |

| 優良住宅地の造成等 | 2,000万円以下の部分 | 2.4% | 1.6% | |

| 2,000万円を超える部分 | 3% | 2% | ||

| 居住用 | 6,000万円以下の部分 | 2.4% | 1.6% | |

| 6,000万円を超える部分 | 3% | 2% | ||

| 株式等に係る譲渡所得等 | 3% | 2% | ||

| 配当所得 | 3% | 2% | ||

| 先物取引に係る所得 | 3% | 2% | ||

その他の税率

|

山林所得 |

市民税 |

県民税 |

合計 |

|

6% |

4% |

10% |

用語の解説

所得の種類と、様々な所得控除について解説しています。詳しくは次のページをご確認ください。

よくある質問

お問い合わせ

より良いウェブサイトにするためにみなさまのご意見をお聞かせください